2017/09/27

三井住友信託銀行(SMTB)住宅ローンに借り換え、少しでもメリットを出すためにやった9つのこと

2016年に入ってから夏にかけて住宅ローンの金利がかなり低下し、かつて高い金利で借りたものから新しい低下した金利で借り直す人が多かったようです。

わが家でも2016年9月に、ARUHIで借りてたフラット35(ローン残高3098万、金利1.84%)から、三井住友信託銀行の住宅ローン(金利0.42%)へ借換えました。

どうせ借り換えるなら少しでも借換メリットを出したいので、しっかりと準備をしました。その結果、約620万円の借換メリットを出すことができました。

この差額で何を買おうか思案中。楽しみです。

ということで、住宅ローンをフラット35から借換えるときに、できるだけ借換メリットを出すためにやった9つのことを紹介します。

借換え結果 – 総支払い額がどれくらい減ったか

まずは今回の借替えによって、住宅ローンに支払うお金がいくら減ったのかを紹介します。

| 区分 | 総支払い額 |

|---|---|

| 借替え前 | ¥39,436,688 |

| 借替え後 | ¥33,205,105 |

| 差額 | ¥-6,231,583 |

もともと約3940万支払うところを、借換えによって3320万に減らすことができました。(1万以下は四捨五入)

620万ってすごい額ですよね。乗用車が2台買えちゃいます。

住宅ローン借換作業の全体スケジュール

銀行でもらえる借換のスケジュール表って、銀行とする手続きしか載ってないんですよね。

でも、借換メリットを出すためには、銀行に行く前に調べたり考えたりすることの方が大事だったりします。

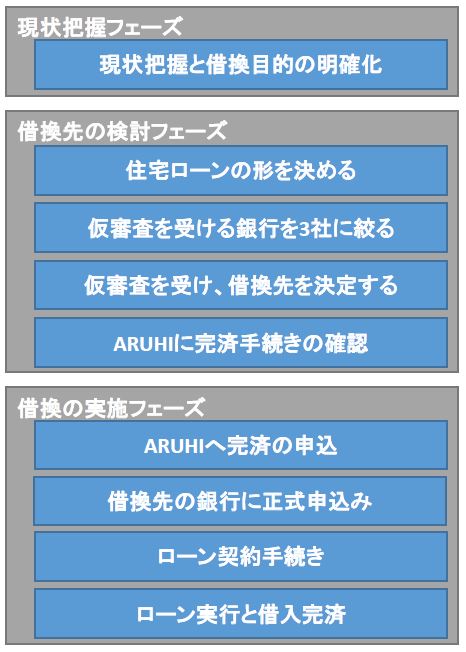

なので、まず借換に必要な作業をざくっと洗い出し、大きく3つのフェーズに分類しました。

| フェーズ | 説明 |

|---|---|

| 現状把握フェーズ | 現状と見通しを確認し、借換の目的を明確にします。 |

| 借換先の検討フェーズ | 数ある金融機関の中から借換先を選び出します。 |

| 借換の実施フェーズ | 実際に金融機関に借換を申し込み、契約締結、借換を実行します。 |

そして、各フェーズでやることを具体化していきました。そうしてできたのがこの作業フロー図です。

全部で9つの作業になりました。

この図を作成することで、自分が今どこにいるのかが分かりやすくなり、途中で右往左往するこなく進めることができました。

借換えでやった9つのこと

ここから9つの作業の内容を紹介していきます。

現状把握と借換目的の明確化

まずいちばん最初に、自分の置かれている状況をを把握し、住宅ローンを借り換える目的を明確しました。

このフェーズで行ったことは、以下の4つです。

- 現在のローン契約の確認

- 金利の傾向を確認

- ライフプランの確認

- 借換目的を明確にする

これらの情報は、住宅ローン借換のいろいろな場面で使うことになります。後で右往左往しないためにも、最初に整理しておくことをお勧めします。

住宅ローンの形を決める

現状把握の次は、新しく借換える住宅ローンの形を決めました。

銀行ごとにさまざまなタイプの住宅ローンをシミュレーションしていくと、いつまでたっても借換えにたどり着けません。

そのため、「いくら借りて」、「いつまでに返して」、「金利はどうするのか」を最初に決めました。

シミュレーションツールは銀行ごとに使い勝手が違うので、「keisan」で統一しました。

仮審査を受ける銀行を3社に絞る

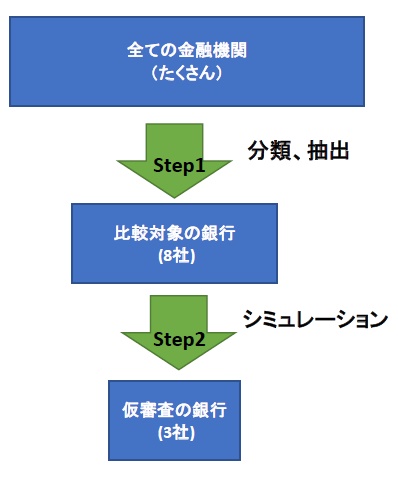

次に、各銀行の金利や手数料などを比較調査し、融資の仮審査を受ける銀行をピックアップしました。

比較調査では、金利だけでなく、諸費用、繰上げ返済の手数料、返済口座の制約など、たくさんの項目を調べる必要があります。

これらの項目をまんべんなく、全ての銀行についてチェックすることはできません。

したがって、まず現実的な数の銀行(8社)に絞り込み、そしてその8社について細かくチェック(シミュレーション)するという方法をとりました。

その結果、仮審査を申し込む先を以下の3社に絞り込みました。

| 銀行 | 説明 |

|---|---|

| ARUHI | 現在の借入先という安心感。借換作業がお手軽になることを期待。 |

| ソニー銀行 | 諸費用が安い。保証料ゼロ、団信ゼロで事務手数料が約4.3万円。 |

| 三井住友信託銀行 | 固定期間選択型(10年)の金利が超低い。2016年8月時点で0.35%。 |

仮審査を受け、借換先を決定する

次に、上で選んだ3つの銀行を順番に面談してまわり、住宅ローンの仮審査を申込んできました。

まず、現在の借入先でもあるARUHIに行きました。

続いて、ソニー銀行へ行きました。ソニー銀行はネット銀行ですが、住宅ローンの代理店窓口がありましたので、そこで仮審査を申し込みました。

最後に、三井住友信託銀行へ行き、仮審査を申込みました。

相対で面談することで、ネットの情報では気づかなかったことを発見でき、各銀行の特徴などの理解も深まりました。

その結果、借換先を三井住友信託銀行の1社に絞り込むことができました。

完済手続きの確認

相談のとき、三井住友信託銀行さんから「銀行によっては完済手続きに2~3週間かかるところがあるから、早めに確認しておいた方がよい」というアドバイスを頂きました。

なので、現在、住宅ローンを借りているARUHIさんに完済手続や期間を確認しました。

後から振り返ると、このタイミングで完済手続きの確認をしたからこそ、9月末に借換を実施するとができたんだと思います。

仮審査通過と完済申込み

三井住友信託銀行から仮審査通過の連絡があったので、ARUHIに正式に完済の申込をしました。

完済日を決めて、そこから融資手続きのスケジュールを逆引きするためです。

借換先の銀行への正式申込みと審査通過

三井住友信託銀行さんに住宅ローンの正式申込をしました。

また、ARUHIさんからも完済にかかる書類が届いたので、完済申込書に記入して返信しました。

このあたりの手続きから、押印に実印が必要なシーンが増えてきました。 手が震えますね。正確に、正確に!

そして、三井住友信託銀行の融資の本審査を無事、通過することができました。

住宅ローン契約の手続き

住宅ローン契約の手続きの段階まできました。

当日の住宅ローン契約手続きは、やることが盛りだくさんあって約2時間半かかりました。

前日にしっかりと持ち物チェックをして銀行へ行きました。手続きの量が多いので、忘れ物をして出直しなんて、シャレになりませんからね。

ローン実行と借入完済

9月末に借換えを実行しました。

お金の動きとしては、三井住友信託銀行から融資を実行してもらい、そのお金でARUHIで借りているフラット35を完済する、というものです。

ただ、融資当日の作業はすべて銀行の方でやってくれたので、私は夕方に結果を確認しただけでした。

契約手続きのときは大変でしたが、借換えの実行当日は楽チンでした。

借換えの完了後は、三井住友信託銀行、ARUHI、住宅金融支援機構、司法書士などから、いろいろと書類が送られてきました。

借換メリットがいくらあったか

借り換えた結果です。総返済額、団信特約料、諸費用を考慮して、全体として620万円のメリットがでました。

総返済額の差(約544万円)

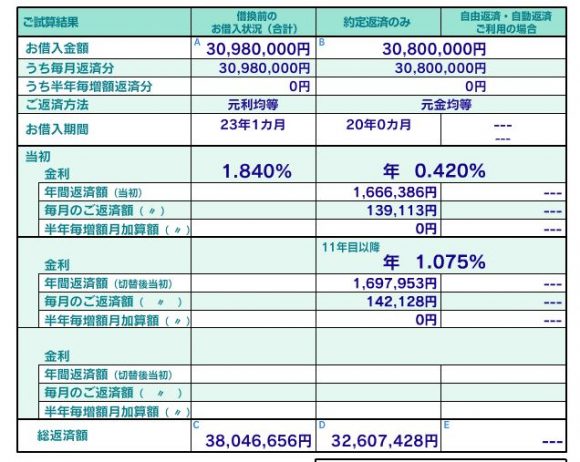

まずは、総返済額についての借換え前後の比較です。

| 項目 | 借換の前 | 借換の後 |

|---|---|---|

| 金融機関 | ARUHI | 三井住友信託銀行 |

| 商品分類 | フラット35 | 民間ローン |

| ローン残高/借入金額 | 3098万円 | 3080万円 |

| 残り返済期間/借入年数 | 23年1カ月 | 20年 |

| 金利タイプ | 全期間固定 | 固定期間選択型10年 |

| 借入金利 | 1.84% | 0.42%(当初期間) |

| 当初期間終了後の金利 | – | 1.075%(現在の変動金利で仮置き) |

| 返済方法 | 元利均等 | 元金均等 |

| ボーナス返済 | なし | なし |

| 総返済額 | 約3805万円 | 約3261万円 |

| 総返済額の差 | – | -544万円 |

総返済額を544万円削減することができました。

団信特約料の差(約139万円)

現行のフラット35では、返済とは別に団信特約料の支払いが発生します。

住宅金融支援機構のホームページでシミュレーションした結果、残り期間全体で約139万円(目安)にもなります。

民間ローンでは団信特約料は銀行持ちですので、この約139万円もメリットとなります。

借り換えにかかった費用(約63万円)

一方、住宅ローン借換に掛かった費用は合計で約63万円でした。詳細は以下のとおり。

- 司法書士関連(抵当権抹消・設定など)へ約19万円

- 保証料、保証料取扱い手数料 約41万円

- 印紙代 約2万円

- その他(住民票、印鑑証明の取得費用、コピー代、交通費等) 約1万円

借換メリット総括(約620万円)

低金利の住宅ローンへ借り換えることで、住宅ローン費用を約683万円も圧縮できました。

・団信の差額 約139万

=> 約683万円

借り換えにかかった費用が約63万円なので、それを差し引いて約620万円のメリットが出たことになります。

約63万を払って借換を行うことで、住宅ローン費用を約683万円も圧縮することができたということになります。

住宅ローン借換えの振返り

本当に住宅ローンを借換えるべきタイミングだったのか

2016年9月15日の全銀協会長の記者会見において、2016年は住宅ローンを借換える顧客が多いとのコメントがありました。

借換えの相談も大変多く頂戴しており、この意味でも、かつて高い金利で借りたお客さまも新しい低下した金利で借り直すということで、メリットが出ているケースも多いという状況である

(引用: 全銀協ホームページ)

私もブームにのるように住宅ローンを借換えましたが、はたして、本当に借り換えるべきタイミングだったのでしょうか?

住宅ローンを借換えるべきタイミングについては、以下のような観点で考える必要があります。

- 借換えメリットが出る条件

- 自分の返済能力の見通し

- 家の担保価値

- 金利上昇リスク

この観点でセルフレビューしてみて、やはり借換えに適したタイミングだっと再認識できました。

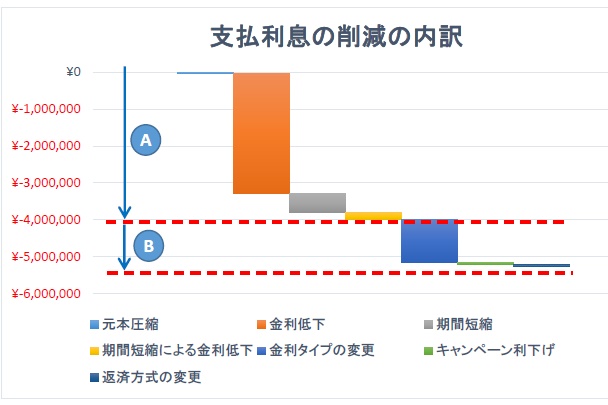

借換メリット620万がでた要因を分析する

フラット35から民間ローンへ借り換えることによって、大きな借換メリットが出ました。

マーケットの低金利による利息額の削減が大きいのですが、それ以外にもいろいろと工夫をしてメリットを拡大しました。

どのような工夫がメリットにつながったのかを振返ってみました。

その結果、以下の7つの工夫点がありました。

- 元本の圧縮: 元本を圧縮(手出し)して利息の削減

- マーケットの金利低下

- 返済期間の短縮: 返済期間を3年短くして利息の削減

- 返済期間の短縮による金利低下: 期間20年と21年以上の金利差

- 金利タイプの変更: 固定期間選択型への変更による金利低下

- 金利引下げキャンペーン: SMTBの家計応援プランで0.03%引下げ

- 返済方式の変更: 元金均等にすることで利息の削減

それを要因分析グラフにするとこんな感じです。

ブログでも仕事でも、なにごとも、積み重ねが大事ですね。

今回の借換えで学んだこと

住宅金融支援機構より発表された「民間住宅ローン借換の実態調査」を使って、今回の私の借替体験を振返ってみました。

結果、人生でとっても大事なことに気付かせてくれました。

まとめ

低金利にあやかって、住宅ローンの借換えをしました。

フラット35から当初固定10年の住宅ローンに借り換えることで、総額620万ものメリットがでました。

620万あれば、普通車が2台買えますよ。

また、今回の借り換えの体験を通して、現在の自分を見つめなおすことができました。

人それぞれに違う環境があり、そして自分には凸凹がある。他人との比較ではなく、自分の個性をどう活かすか。

住宅ローン借換という大きなイベントは、日ごろめったに考えないようなことを考える良い機会となりました。

みなさんも、住宅ローンを借換えるときは、金利や手数料といった重要事項を考えながら、一方で現在の自分を見つめることをお勧めします。

最近では、ネット銀行などの店舗に行かなくても良いタイプの住宅ローンも増えていますので、まずはシミュレーションや仮審査から始めてみると良いと思います。

住信SBIネット銀行は、金利だけでなく、充実した保障が魅力です。

auユーザーならじぶん銀行という選択肢もありですね。

以上、ここまで。