2016/10/13

【借換体験の振返り2】借換メリット620万がでた7つの要因

住宅ローン借換体験記の総括的な振返り記事その2です。

2016年は住宅ローンの借り換えブームですね。私もフラット35から民間ローンへ借り換えることによって、大きな借換メリットが出ました。

マーケットが低金利な状況なので、借換えによる利息額の削減は十分に期待できたのですが、それ以外にもいろいろな工夫をすることでメリットを大きくしました。

こここでは、まず借換メリットがどういう要因から発生したものかを分析し、次にその要因はどの借換作業ステップで検討したかを振返ってみます。

借換え結果 – 総支払い額がどれくらい減ったか

総支払い額が620万も削減

今回の借替えによって、今後、私が支払うお金の総額を約620万削減することができました。

| 区分 | 総支払い額 |

|---|---|

| 借替え前 | ¥39,436,688 |

| 借替え後 | ¥33,205,105 |

| 差額 | ¥-6,231,583 |

大ざっぱに言えば、約3940万支払うところを、借り換えることによって、約3320万に減らすことができました。(1万以下は四捨五入)

削減額は、3940 ー 3320 = 620万となります。

620万ってすごい額ですよね。乗用車が2台買えちゃいます。

620万の内訳(利息、団信、諸費用)

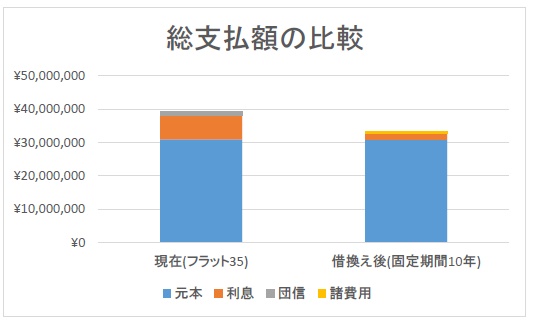

総支払い額は、以下の4つに分けることができます。

- 元金

- 利息

- 団信の特約料

- 借替えの諸費用

内訳をグラフにしてみました。

元本の占める割合が大きいですが、利息・団信の部分がグッと減っているのがわかります。

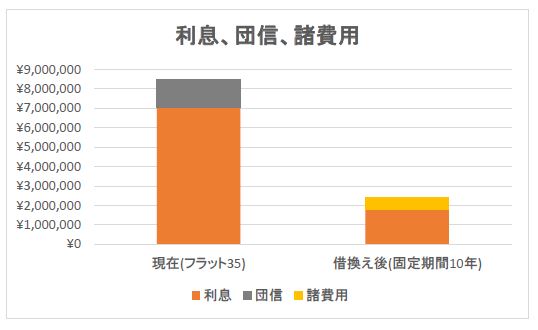

利息、団信、諸費用のみに絞ったグラフも作ってみました。

利息が約700万から180万に大きく減っています。削減額は520万にもなります。

また、団信の約140万も不要となって削減されてます。

利息と団信で約660万も費用が圧縮されたことになります。

かわりに、借替えの諸費用が60万ほど増えています。

結果、660万 ー 60万=600万の費用削減となります。

これに元本を手出しで20万圧縮してますので、総支払額として620万の削減になります。

一応、以下の表がその具体的な金額です。

| 区分 | 現在(フラット35) | 借換え後(固定期間10年) | 差額 |

|---|---|---|---|

| 元本 | ¥30,980,000 | ¥30,800,000 | ¥-180,000 |

| 利息 | ¥7,066,688 | ¥1,805,105 | ¥-5,261,583 |

| 団信 | ¥1,390,000 | ¥0 | ¥-1,390,000 |

| 諸費用 | ¥0 | ¥600,000 | ¥600,000 |

| 合計 | ¥39,436,688 | ¥33,205,105 | ¥-6,231,583 |

利息を520万削減した7つの要因

借換えメリットのうち、最大の削減要素は利息でした。

この520万の削減は、単に安い金利の住宅ローンに借り直したというだけでなく、それ以外にもいろいろな見直しをして生まれたものです。

ここでは、どのような見直しがどれくらいの削減をもたらしたか、要因分析をしてみます。

利息額に影響するパラメータ

まず、利息額に影響する要素には以下の項目があります。

- 借入金額

- 返済期間

- 当初金利

- それ以降の金利

- 返済方式

これは住宅ローンシミュレーションの入力パラメータそのものですね。

これらの項目について、7つの工夫をこらして利息額を圧縮しました。

金利タイプ変更の影響

今回は、全期間固定タイプのフラット35から固定期間選択型の民間ローンへ借り換えをしました。

この金利タイプの変更によって、金利を大きく下げることができました。この金利の低下が利息額の削減に大きくはたらいています。

| 分類 | 金利 |

|---|---|

| 借り換え前 | 1.84% |

| 借り換え後 | 当初0.45%、それ以降1.075% |

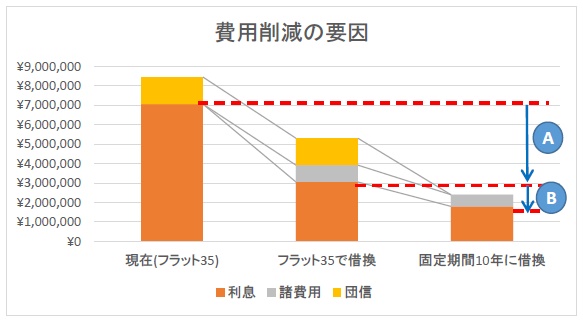

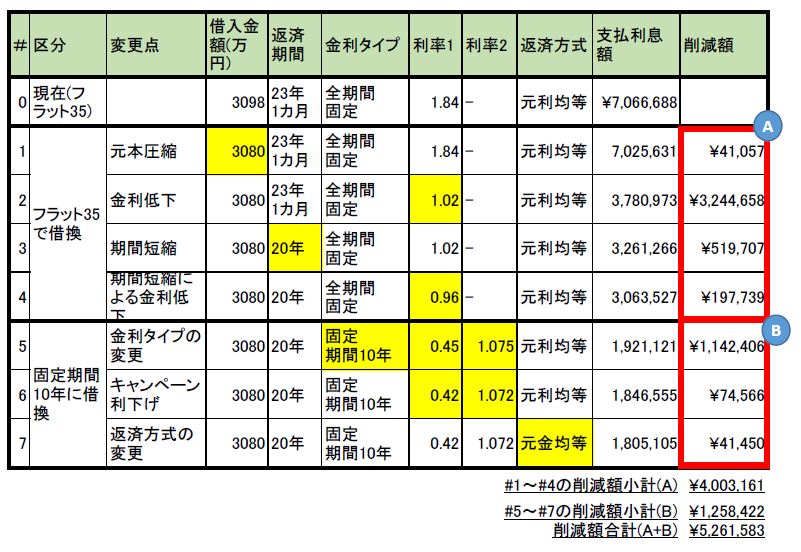

金利タイプ変更の影響の大きさを分析するために、以下のように段階的に整理し直してみました。

- フラット35のまま新しい低い金利に借り換える(借り換え後1)、

- そこから固定選択10年のローンに借り換える(借り換え後2)

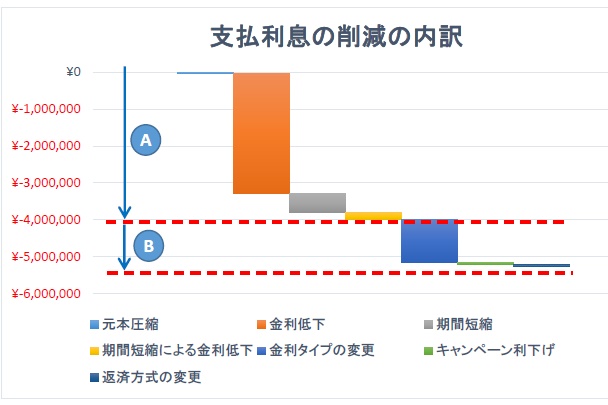

その分解後のグラフが以下です。

借り換え後1における利息の削減額は約400万円(記号A)、借り換え後2における利息の削減額は約120万円(記号B)となりました。

なお、それぞれの金利などの前提は以下のとおりです。

| 分類 | 金利 | 説明 |

|---|---|---|

| 借り換え前 | 1.84% | フラット35、返済期間23年 |

| 借り換え後1 | 0.96% | フラット35、返済期間20年 |

| 借り換え後2 | 当初0.45%、 それ以降1.075% |

固定期間10年、返済期間20年 |

借り換え後1は、0.88%も利率が低下しており、これは世の中の住宅ローン金利の低下そのもの恩恵です。

つまり、低金利というマーケット要因で約400万、金利タイプの変更で約120万の利息圧縮ができたと理解しました。

返済期間や返済方式などの要因の影響

マーケットの金利低下や金利タイプ変更ではない、他の要因についても整理してみました。

まず、フラット35のまま借り換える場合を4つの要素に分解(Aの部分)。

- 元本の圧縮: 元本を圧縮(手出し)して利息の削減

- マーケットの金利低下

- 返済期間の短縮: 返済期間を3年短くして利息の削減

- 返済期間の短縮による金利低下: 期間20年と21年以上の金利差

次に、固定期間選択型で借り換える場合を3るの要素に分解(Bの部分)。

- 金利タイプの変更: 固定期間選択型への変更による金利低下

- 金利引下げキャンペーン: SMTBの家計応援プランで0.03%引下げ

- 返済方式の変更: 元金均等にすることで利息の削減

これらの要因をグラフにしたのが以下です。

マーケットの金利低下による利息削減320万が大きいですが、それだけでなく、いろいろと工夫を積み上げた結果としてさらに300万の削減を加えることができ、合計として620万の削減となったというわけですね。

支払額削減を可能にした作業ステップ

要因分析で紹介した7つの要因によって、支払額を削減することができました。

これらの要因は、住宅ローンを借換える作業ステップのどこで検討したのでしょうか?

「住宅ローンの形を決める」ステップ

借入期間を23年から20年に短縮することで利息を削減できますが、逆に毎月返済は増加します。マーケットの金利が下がっていることで、毎月返済額の増加がどこまで抑えるかをシミュレーションしました。

また、金利タイプについては、複数のシミュレーションを行い、自分のリスク感度にあった当初固定期間選択型に変更しました。

これらは、「住宅ローンの形を決める」ステップで検討しました。

「銀行を選択する」ステップ

銀行をいくつかのグループに分類し、その名から条件にあった銀行を3つ選択して仮審査を受けました。

結果、現時点(2016年9月)で当初10年固定の金利がとてもお得な三井住友信託銀行を選択しました。

フラット35から民間ローンに変更することで団信特約料が不要になりました。

「店頭で仮審査を申込む」ステップ

三井住友信託銀行に相談&仮審査の申込みに行ったとき、銀行担当者のアドバイスに従い元金均等返済を選択しました。

これにより、利息額を少し削減するとともに、保証料も少し安くすることができました。保証料の削減とは諸費用の削減ということです。

これらは、借換先検討フェーズの以下のプロセスで決めました。

まとめ

今回は、住宅ローン体験記の振返りその2として、「借換メリットがどういう要因から発生したものか」ということについて分析してみました。

結果、以下の7つの工夫点があり、それが積み重なって大きなメリットを生んでいました。

- 元本の圧縮: 元本を圧縮(手出し)して利息の削減

- マーケットの金利低下

- 返済期間の短縮: 返済期間を3年短くして利息の削減

- 返済期間の短縮による金利低下: 期間20年と21年以上の金利差

- 金利タイプの変更: 固定期間選択型への変更による金利低下

- 金利引下げキャンペーン: SMTBの家計応援プランで0.03%引下げ

- 返済方式の変更: 元金均等にすることで利息の削減

ブログでも仕事でも、なにごとも、積み重ねが大事ですね。