2016/10/04

【借換体験記2】いくら借りていつまでに返すの?住宅ローンの形を決める

前回の【借換体験記1】では、現状を把握して借換の目的を明確にしました。

次は、住宅ローンの形を検討します。

住宅ローンの形とは、簡単にいえば、お金を借りるときにはかならず必要な以下の3点のことです。

- いくら借りるのか

- いつまでに返すのか

- 金利タイプはどれにするのか

住宅ローンの形があいまいなままで、いろいろな銀行のホームページを見たり、借換シミュレーションをしていては、行き当たりばったりで右往左往するばかりになります。

ということで今回は、住宅ローンの形を決めるために行ったことを説明します。

住宅ローンの形とは

住宅ローンの返済シミュレーションツール

住宅ローンの借換えを検討しはじめたとき、最初はネットで紹介されているいろいろな銀行について、その銀行のホームページのシミュレーション機能を使ってシミュレーションしていました。

結構、行き当たりばったりにやっていたので、どこでどのような前提でシミュレーションしたのかわからなくなってきました。

この状況を解決するため、以下の2つの対策を打ちました。

- 住宅ローンの形を決める

- シミュレーションツールを統一する

この記事で紹介しているのは前者についてです。

後者については、以下を参照ください。

お金を借りるときに決めるべき3つのこと

お金を借りるときには、次のようなローンの形を決める必要があります。これを決めずに行き当たりばったりにシミュレーションしていたので、どこでなにをやったのか、わからなくなっていました。

- いくら借りるのか

- いつまでに返すのか

- 金利タイプはどれにするのか

これは、住宅ローンの返済シミュレーションをするときにも必須の入力項目ですよね。私がおススメの返済シミュレーションツールの画面でいえば、以下の項目になります。

- いくら借りるのか ← ①の部分(借入金額)

- いつまでに返すのか ← ②の部分(返済期間)

- 金利タイプはどれにするのか? ← ③の部分

住宅ローンの形の検討結果

今回、住宅ローンの形を検討した結果を先にのせておきます。検討のゴールがわかっている方が話が見えると思いますので。

| 項目 | 現契約の状況 | 借換後 |

|---|---|---|

| ローン残高/借入金額 | 3098万円 | 3080万円 |

| 残りの返済期間 | 23年1カ月 | 20年 |

| 金利タイプ | 全期間固定 | 固定金利期間選択型の10年固定 |

| 借入金利 | 1.84% | 当初期間0.45% |

現契約の状況の列は、現契約の残りの部分について記載しています。借換後は今回、いろいろと考えた結果です。

以下では、借換後の住宅ローンの形について検討した内容をご紹介します。

いくら借りるのか

まず、今回はいくら借りるのか、借入金額を考えます。

借入金額の3パターン

借入金額には、以下の考え方がありました。

- 現在の貯金を使って借入金額を下げる案

- 諸費用を含めて借りる案

- 現在のローン残高と同じ額にする案

1つめの案は、借入金額を圧縮して銀行に支払う利息を減らすことができます。ただ、これから10年は教育費が増える方向なので、手持ちの資金をさらに投入するのは控えました。

2つめの案は、借入金額が増えた分、利息を余計に支払うことになります。諸費用は現在の貯金から出すことが可能なので、検討対象外としました。

結果、3つめのシンプルな案となりました。

| 項目 | 現契約の状況 | 借換後 |

|---|---|---|

| ローン残高/借入金額 | 3098万円 | 3080万円 |

なお、現在のローン残高3098万円から1カ月分の返済額約14万を引いて、それをキリ良くまるめて3080万としています。

諸費用を検討するのは次のステップ

また、諸費用については、保証料を無料にしたり団信保険の内容を強化(特約料はアップ)したりするなど、各銀行が特色を出してきています。

この後で借入期間や金利タイプを検討するときに、諸費用を含めることで借入金額が変わってしまうと借換メリットを単純に比較できません。

なので、まず住宅ローンの形を検討するときは諸費用を含まない借入金額としました。

諸費用の検討は、その後で銀行を比較するときにしました。

いつまでに返すか

次に、借りたお金をいつまでに返すのか、借入期間を検討しました。

今回の借換の目的は総返済額を減らすことです。

借入期間を短くすれば、支払う利息額を減るので総返済額も圧縮できますが、月々の返済額は増加します。金利の低い住宅ローンに借換えることで、月々の返済額の増加分をどれだけ抑えれるかがポイントです。

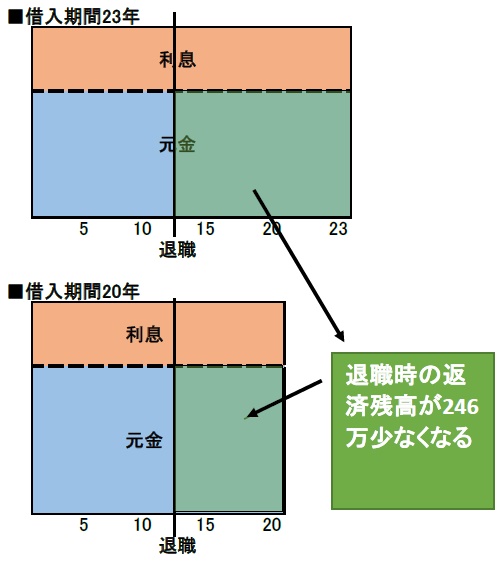

もう一つ、今回の借換の目的として「退職時の残高をなるべく下げておきたい」というのもあります。

借入期間を短くすれば、月々の元本返済額が増えますので、結果、退職時のローン残高を下げることにつながります。

返済期間を短くする検討

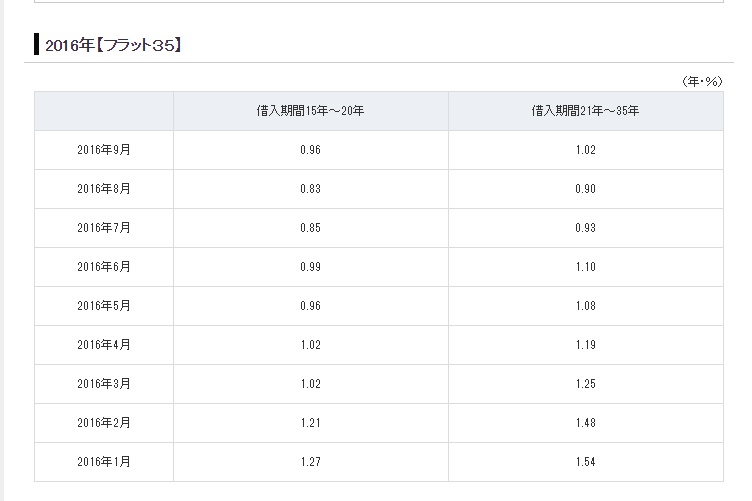

一般的に住宅ローンでは、借入期間20年以内と21年以上で金利が違います。

例えば、ARUHIのフラット35の2016年9月の金利では、以下のようになっています。

- 借入期間15年~20年: 0.96

- 借入期間21年~35年: 1.02

0.06%の差ですね。あまり大きな差には感じません。

借入期間20年と23年でシミュレーションしてみた

私の場合、現在のローンの残りの返済期間は23年ですので、あと少しで20年です。

- このまま返済期間23年とする案

- 返済期間を20年短縮する案

上記の2つの案が考えれますので、これをシミュレーションしてみました。借入金額は3080万、全期間固定の前提です。数字は自分の理解しやすさのために適当に丸めています。

| 項目 | 返済期間23年 | 返済期間20年 | 差額 |

|---|---|---|---|

| 適用金利 | 1.02 | 0.96 | – |

| 返済総額 | 3457万円 | 3386万円 | -71万円 |

| 利息分 | 377万円 | 306万円 | -71万円 |

| 毎月返済額 | 12.5万円 | 14.1万円 | 1.6万円 |

| 退職時の残高 | 1641万円 | 1395万円 | -246万円 |

返済期間を20年に短縮すると、期間23年に比べて以下のような変化がでます。

- 総返済額は、約70万円ダウン

- 月々の返済額は、約1万6千円アップ

また、現在のローン契約と返済期間20年を比較すると以下のようになります。

| 項目 | 現契約 | 返済期間20年 | 差額 |

|---|---|---|---|

| ローン残高/借入金額 | 3098万円 | 3080万円 | |

| 適用金利 | 1.84 | 0.96 | – |

| 返済総額 | 3805万円 | 3386万円 | -419万 |

| 毎月返済額 | 13.7万円 | 14.1万円 | 0.4万円 |

| 退職時の残高 | 1830万円 | 1395万円 | -435万円 |

月々の返済額については、現在のARUHIへの返済額(13万7千円)と比べると、今よりも4千円の増額となりますが、返済総額で400万を超える圧縮となります。

月々返済額はちょっと悩ましい増額ですが、総返済額を減らすという目的のためめに返済期間短縮はありだな、と思いました。

退職時の返済残高を考慮する

ここでもう一点重要なのは、退職時の返済残高です。

退職時点における返済残高を比べると、返済期間20年の方が約246万円も減っており、大きな差がでました。

まあ、毎月それだけたくさん元本を返済しているのですから、当たりまえと言えば当たり前ですが。

これは、退職金を使って住宅ローンを繰上返済するという作戦をとる場合には、大きいアドバンテージですね。

なので、月々の返済額が今より4千円増えますが、返済期間を短縮して20年にすることで、退職時の借入残高を減らしておくという作戦をまず第1候補としました。

また、ここでは全期間固定のフラット35でシミュレーションしましたが、次の項で説明する金利タイプを工夫することで、さらに月々の返済額を下げることができるという算段もありました。

金利タイプはどれにするか

次に金利タイプについて検討しました。

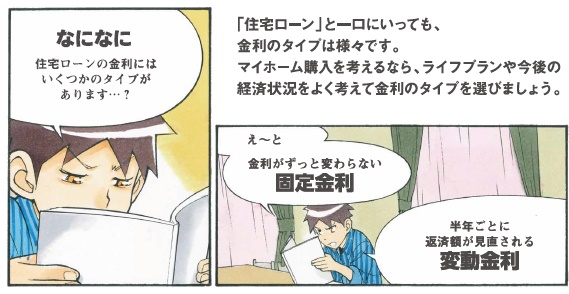

私はこれまでフラット35(全期間固定型)しか経験がないので、初心にかえって金利の基本知識を再確認しました。

この漫画は、全銀協のホームページで配布している「住宅ローン丸わかりガイド~住宅ローン虎の巻」の一節です。これによると、金利について以下のことが記載されてました。

- 金利には返済している間に変わるものと、最後まで変わらないものがある

- 返済している間に変わるものを変動金利という

- 最後まで変わらないものを固定金利という

3つの金利タイプ

さらに「住宅ローン虎の巻」では、銀行が提供する住宅ローン商品の金利タイプは以下の3つに分類されると記載されてました。

- 全期間固定金利型

- 変動金利型

- 固定金利期間選択型

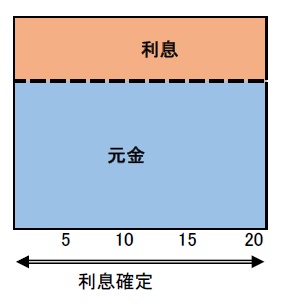

全期間固定金利型

全期間固定金利型は、初回返済から最後まで金利が決まっている商品です。現在、私が借りているフラット35は全期間固定金利型の典型的な例ですね。

下の図は、住宅ローンの返済期間を20年とした場合に、利息総額が変わらないことを書いたイメージ図です。

※上図では、月々の返済額における元本と利息の比率は表現していません。あくまで、利息の総額が変わらないということをイメージするための図です。

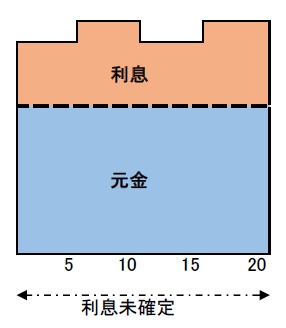

変動金利型

変動金利とは、返済期間中に金利が変わるものでした。銀行が取り扱う変動金利型という商品は、返済期間中、金利が半年ごと(4月と10月)に見直されるものだそうです。

返済期間をとおして、利息を総額としていくら支払うのかが不明な商品です。

逆に、銀行側に金利リスクがないので、固定金利に比べると金利が低いという大きなメリットがあります。

※上図では、月々の返済額における元本と利息の比率は表現していません。あくまでも支払う利息の額が金利状況に合わせて変化するということをイメージするための図です。

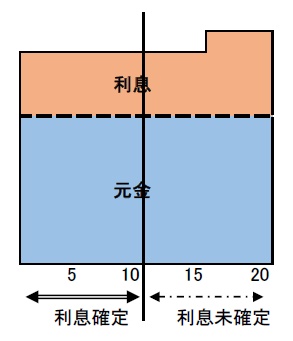

固定金利期間選択型

固定金利期間選択型とは、借入当初に固定金利期間を決め、その期間が終了した時点で再度期間を選択する商品です。

当初期間の終了時に、変動金利を選択することも、固定金利を選択することもできます。

仮に当初固定期間10年とした場合、最初の10年の利息額は確定していますが、次の10年の利息額は不明となります。

※くどいようですが、上図では、月々の返済額やその元本と利息の比率は表現していません。あくまでも利息額が確定している期間とそうでない期間があるということをイメージするための図です。

金利変動リスクの3つのパターン

全期間固定型の金利タイプ以外は、利息が未確定の期間が存在しますので金利変動のリスクがあります。

その期間の金利が上昇すると利息額が増え、金利が低下すると利息額が少なくなります。

どの金利タイプにするか検討するときに、利息額が不明なままでは比較することができません。

とはいえ将来の金利がどうなるかはわからないので、いくつかのパターンで仮置きをしてシミュレーションすることにしました。

- 横ばい: 現行の金利情勢が続くと仮定する

- 上昇:今後、金利が上昇していくと仮定する

- 下降:今後、金利が下降すると仮定する

ここで、下降パターンについては、世の中がすでに十分な低金利になっていて大きな下げ幅はないとと考えて、シミュレーションの対象から外しました。

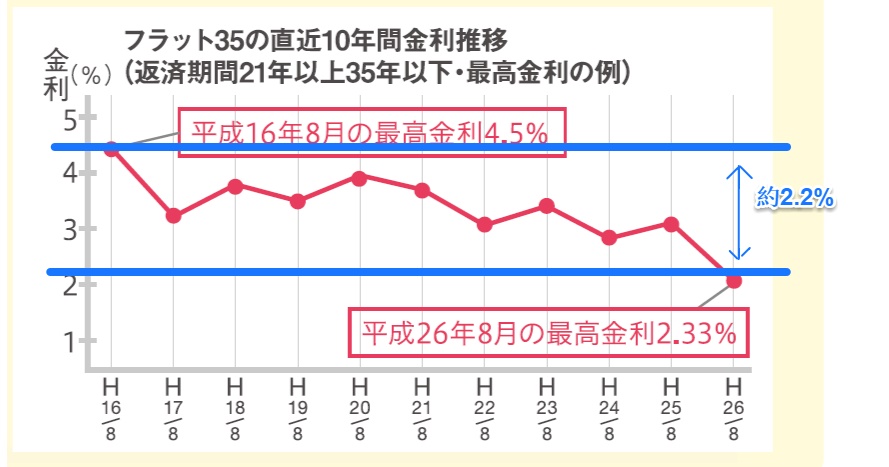

難しいのは、上昇パターンですね。

これからどれくらい上昇する可能性があるかについて、全銀協の住宅ローン虎の巻のグラフを利用して以下のように考えました。

シミュレーションのシナリオ設定

ここまでの整理

ここまで住宅ローンの形として考えてきたことをまとめると以下のようになりました。

なお、固定金利期間選択型の当初固定期間について、私の場合は返済期間が20年のため、ざくっと5年か10年のどちらかで検討しました。

| 項目 | 説明 |

|---|---|

| 借入金額 | 3080万 |

| 借入期間 | 20年 |

| 金利タイプ |

|

| 金利変動シナリオ |

|

7つのシナリオ

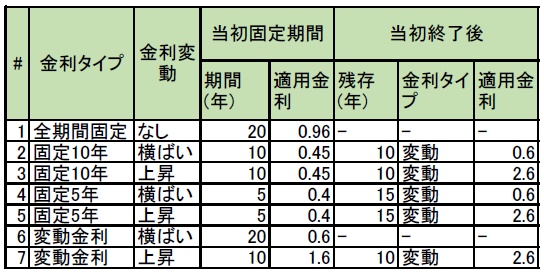

ここまで整理したことをベースに、シミュレーションのシナリオを定義しました。

次の表のとおり、7つのシナリオができました。

なお、ここではサンプルとして三井住友信託銀行の2016年9月の金利を使ってシミュレーションしています。銀行間の差は、この次のフェーズで比較調査します。

銀行の住宅ローンの金利は、まず「店頭表示金利」というものがあります。そこから借入をする人の状況や申込方法などを考慮して金利引下げが行われ、実際の「適用金利」が決まるようです。

三井住友信託銀行の場合、金利引下げ幅が適用される期間には、

- 借入期間中ずっと一定

- 当初固定期間とその終了後で幅が違う

の2つのケースがあるようです。今回のシミュレーションでは、後者を選択しました。

また、当初固定期間終了後の金利タイプは、デフォルトの変動金利を選択する前提としています。

シミュレーションの結果

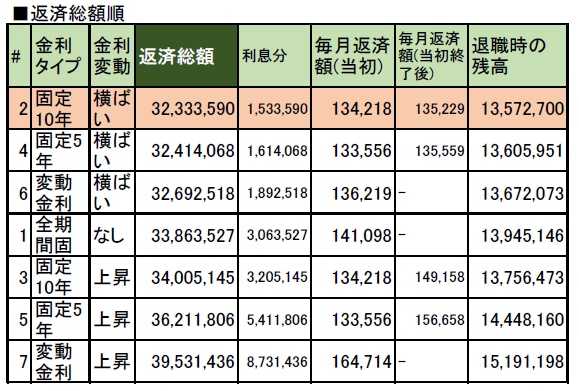

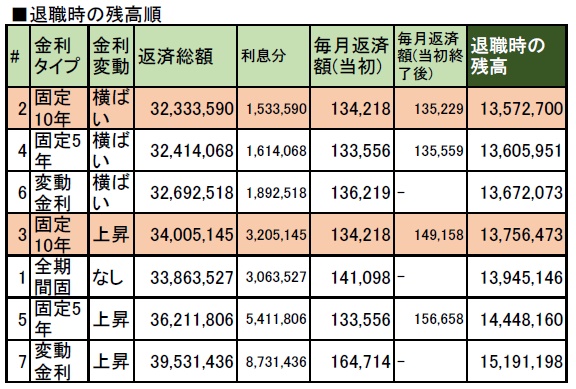

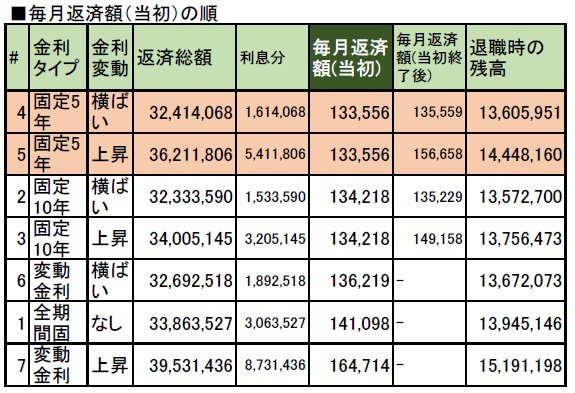

7シナリオでシミュレーションした結果を返済総額、退職時の残高、毎月の返済額(当初)の観点で考察しました。

返済総額

返済総額順では、当初固定10年(横ばい)のパフォーマンスが目を見張りますね。さらに金利上昇シナリオでも、当初固定10年は、全期間固定の場合とあまり変わりません。

退職時のローン残高

退職時の残高順でみても、当初固定10年が横ばい/上昇のどちらにおいても良い感じです。

毎月の返済額

毎月の返済額(当初)でみると、当初固定5年が上位にきますが、当初固定10年との差は1000円未満です。

金利タイプの結論

以上から、金利タイプは当初固定10年がよさそうな気がします。

最初の10年を利率の良い当初固定10年にして、変動リスクもある程度抑える、という風に考えました。

まとめ

これで、住宅ローンの形が私の中で決まりました。

| 項目 | 説明 |

|---|---|

| 借入金額 | 3080万 |

| 借入期間 | 20年 |

| 金利タイプ | 固定金利期間選択型の10年固定 |

| 金利変動シナリオ |

|

次は、この住宅ローンの形を基準に、三井住友信託銀行以外の金融機関も調査・比較していきます。