2017/02/14

住宅ローンを借り換えるタイミング、金利だけで時期を決めて良かったのか?

2016年9月15日の全銀協会長の記者会見において、2016年は住宅ローンを借換える顧客が多いとのコメントがありました。

借換えの相談も大変多く頂戴しており、この意味でも、かつて高い金利で借りたお客さまも新しい低下した金利で借り直すということで、メリットが出ているケースも多いという状況である

(引用: 全銀協ホームページ)

低金利にあやかって住宅ローンを借換えた人が多かったんでしょうね。

私も同じで、住宅ローン金利が下がっているというニュースを見て、いろいろ検討した結果、2016年秋に住宅ローンを借り換えました。

金利が低いことは最重要事項ではありますが、はたして金利だけを見て借り換える時期を決めて良かったのでしょうか?

私は、住宅ローンを借換えるべきタイミングを考えるには、以下のような観点で見る必要があると思います。

- 借換えメリットが出る条件

- 自分の返済能力の見通し

- 家の担保価値

- 金利上昇リスク

ということで、私の住宅ローン借り替え体験をもとに、「本当に住宅ローンを借換えるべきタイミングだったのか?」ということをセルフレビューしてみます。

全銀協会長の記者会見(2016年9月15日)

2016年夏は、日銀によるマイナス金利政策の影響で住宅ローンの金利(特に固定金利)がかなり下がった時期であり、借換えの大チャンスでした。

以下はそれを裏付ける発言が、全銀協会長の記者会見(平成28年9月15日)にありましたのでご紹介します。

マイナス金利政策で住宅ローン金利が低下

まず冒頭の金融政策に対する評価という質問に回答で、マイナス金利政策について以下のようなコメントがあります。

次に、本年2月に導入したマイナス金利政策についてであるが、これは従前の「量」・「質」のほか、「金利」も加えた形で一段の金融緩和効果を狙ったものだが、導入から7ヶ月が経過するなか、実体経済への効果という意味ではあまり現れていない、というのが金融の現場から見た実感である。金融取引や、お客さまの動向を見ても、住宅ローン金利の低下や企業の資金調達コストの低下、そして超長期の社債発行の増加などのプラス効果は見られるものの、前向きな投資等の動きは増えていない。

住宅ローンに焦点をあてると、「マイナス金利政策によって、住宅ローン金利の低下というプラス効果が見られた」と読めます。

借換えによってメリットが出るケースが多発

また後半にある短期プライムレートの質問への回答において、住宅ローンの状況に関するコメントがあります。

住宅ローンの話もされたが、住宅ローンも確かに短プラベースの変動金利型があるが、市場金利に連動した固定金利型、あるいは変動金利型と固定金利型を組み合わせたものと、私どもでは3種類のタイプの商品を提供させていただいており、お客さまはこの中から選択をされている。足元、例えば変動金利型、固定金利型のどちらの取組みが多いかというと、半々ぐらいではないだろうか。時系列で見ると固定金利型が急速に伸びている。そういった意味でも市場金利の低下のメリットが個人のお客さまに出ていると思う。

また、借換えの相談も大変多く頂戴しており、この意味でも、かつて高い金利で借りたお客さまも新しい低下した金利で借り直すということで、メリットが出ているケースも多いという状況である。

(引用: 全銀協ホームページ)

「借換えによってメリットが出ているケースが多い」と言っています。

はい、ワタシもそのうちの一人です!

もう一回言っとこ。

ありがとう、黒田日銀総裁。

借換えメリットの出る条件

冒頭で、借り換えるタイミングとして以下の検討ポイントをあげました。

- 借換えメリットが出る条件

- 自分の返済能力の見通し

- 家の担保価値

- 今借りている住宅ローンの金利変動リスク

ここでは、一つ目の借換えメリットが出る条件について確認します。

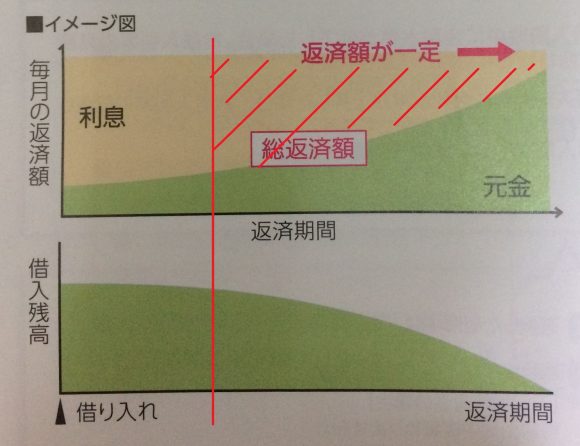

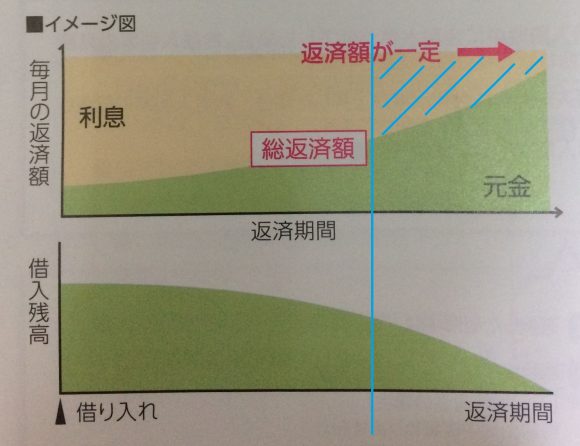

借り換えの時期は早ければ早いほど良い

住宅ローンの借換の時期は、支払う利息を圧縮するという意味では、早ければ早いほど効果が期待できます。

早く借換したときは、残りの利息残高が多いので圧縮の余地が大きいです。以下のイメージ図の赤色の斜線部分。

逆に遅く借換したときは、残りの利息残高が少なくなって圧縮余地が小さいです。以下のイメージ図の青色の斜線部分。

(引用: イメージ図は三井住友信託銀行の「住宅ローンのご案内」を利用、加筆)

したがって、支払うべき利息がまだ多く残っていて、かつ金利が低下している局面であればあるほど、借換メリットが生まれるということですね、

借換えメリットの出る一般的な条件

では、どれくらいの残高・期間が残っていれば、そして金利差があれば借換メリットがでるのでしょうか?

一般的に借換えメリットの出る条件は、以下のように言われています。

- 金利が1%以上の低下

- ローン残高が1,000万円以上

- 残りの借入期間が10年以上

借換えで金利が安くなれば、銀行へ支払う利息の総額が減ります。一方で、借換えには諸費用がかかります。総支払利息の減少分が諸費用を上回れば、その分がメリットとなります。

上記の条件を満たせば、「総支払利息の減少分 > 諸費用」で借換メリットが発生するということのようです。

詳しくは、以下のサイトを参照してください。

今回の私のケース

さて、今回の私の場合に当てはめてみます。

| 項目 | 現状 | 条件 | 合否 |

|---|---|---|---|

| 借入金利 | 1.84% | 金利差が1%以上 | 以下参照 |

| ローン残高 | 3098万 | 1,000万円以上 | OK |

| 残りの借入期間 | 23年1カ月 | 10年以上 | OK |

ローン残高と残り期間は文句なしで条件をクリアしています。

金利については、金利の差によって総支払利息額がどのようにかわるかシミュレーションしてみました。現行1.84%の次を1.5%、それ以降は0.3%刻みでシミュレーションしました。

| 金利(%) | 総支払利息額 | 現在からの差額 |

|---|---|---|

| 1.84 | ¥7,066,688 | – |

| 1.5 | ¥5,691,363 | ¥1,375,325 |

| 1.2 | ¥4,503,835 | ¥2,562,853 |

| 0.9 | ¥3,340,825 | ¥3,725,863 |

| 0.6 | ¥2,202,468 | ¥4,864,220 |

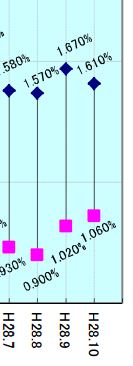

2016年9月の時点において、フラット35(返済期間21年以上)の金利は1.020%~1.670%でした。仮に上記の表にある金利1.2%の銀行を選択したとしても、支払利息として約256万の差額が出ます。

諸費用は、今回の借換えでいろいろな銀行でシミュレーションしましたが、借入額3000万ぐらいで約40万~80万でした。(銀行間でバラつきがありました)。

諸費用が支払利息の差額256万円を十分下回っていますので、借換メリットが出る条件だったとうことです。

なお、フラット35の金利は以下のサイトで確認できます。

自分の返済能力の見通し

収入が安定している時に借り換える

住宅ローンを借り換えるときには、銀行の審査を通過する必要があります。審査では、収入、勤続年数、現在の住宅ローンの返済実績などをチェックされました。

ということは、これらの項目がまずいと、借入金額を減らすとか、場合によっては借り換えられないという可能性もあります。

私の場合は幸いにも、収入的には大きな増減がなくこれているので、あまりここを気にすることなく借換の審査を通過することができました。

一方で、私もアラフィフなので、長期的に見た場合は今後の収入については不安があります。

そういう意味では、借換のタイミングとしてはちょうど良かったということでしょう。

年齢や健康状態

今回、私は三井住友信託銀行で住宅ローンを借り換えましたが、契約時に団体信用保険への加入が必須でした(特約料は銀行持ち)。

つまり、団体信用保険に加入できる健康状態であることが必要だということです。

私の場合は幸いにも、大きな病気はなく健康に生活できています。感謝、感謝。

ただ、先にも書きましたが、アラフィフなので今後、病気にならないとは言い切れません。

健康という面においても、借換のタイミングとしてはちょうど良かったのだと思います。

将来的な返済能力

将来のことは予測できません。

急激な景気減速でリストラされるかもしれません。逆に、転職して収入が増えているかもしれません。

また、今後は子供の教育費が出費として大きくなってくることが予想されます。両親の介護という場面もありえるでしょう。

結果、出費増となって返済が苦しくなった場合のことも考え置かなくてはなりません。

そういう意味で、今回の借換えで金利負担が大きく減ったことは、大きなメリットです。

家の担保価値

借換え審査における物件の担保評価

記憶が定かではないのですが、銀行で借換えの審査をうけるときに対象物件の担保評価をすると聞いたように思います。

また、仮審査申込の際に以下のような物件資料を提示しました。

- 土地・建物の売買契約書

- 土地・建物の重要事項説明書

- 土地・建物の工事請負契約書

- 建物の間取り図

- 土地・建物の建築確認済書

私は首都圏に住んでますので、家や土地の価格が急激に下がるようなことははないと思い込んでいますが、不動産価格が急激に下がるような場合だと審査に響いたかもしれません。

不動産の価格の目安を調べる

すでに借換完了後ですが、自分の住んでいる地域の不動産売買情報をいくつかのサイトで確認しました。

実際に査定をしてもらったわけではないので、あくまでも目安でしかありませんが、大きな下落はないようです。(上昇もないですが)。

↓ここだと、最近の実際に行われた不動産の取引価格をサンプルとしてみることができます。

↓例えばここだと、現在の中古物件の販売価格がみることができます。

金利変動リスク

借換えで金利上昇リスクを持つことになった

これまでの契約はフラット35でした。フラット35は全期間固定の金利タイプなので、金利が上昇するリスクとは無縁でした。

金利上昇リスクを避けるなら、借換後もフラット35にするべきでした。2016年9月時点のARUHIなら、期間20年までで0.96%、21年以上でも1.02%なので、十分に借換メリットがでました。

しかし今回は、以下の理由から固定期間選択型10年にしました(※返済期間は20年)。

- 当初固定金利の優遇期間の金利引下げ幅が大きい

- 金利上昇した場合、退職金を完済にあてるプランもあり得る

1点目は、今回私が借りた三井住友信託銀行の場合だと、固定期間選択型(10年)で2.33%引下げです。店頭表示金利が2.75%なので2.33%引下げた結果、適用金利は0.43%となりました。

これは変動金利0.6%より低い利率ですし、フラット35に比べても0.5%以上の低金利です。

これは非常に大きなメリットになります。

2点目として、これによって元本の返済スピードも速まるため、当初期間終了後の残高も圧縮され、退職金で完済することが有意になってきたということがあります。

ただ、固定期間選択型10年にした結果、当初固定期間が終了した11年目~20年目は、金利上昇リスクにさらされることになりました。

固定期間が終了する前に再度借り換えるか

当初固定金利の優遇期間が終わってしまうと、金利引下げ幅が少なくなります。

今回の私の場合ですと、

- 当初固定期間の金利引下げ幅: 2.33%引下げ

- 当初期間終了後の金利引下げ幅: 1.43%引下げ

というように、0.9%の差があります。

もし、9年目~10年目あたりで金利状況が現在と同じ水準であれば、再度、固定金利選択型に借換えて金利優遇の恩恵にあずかるというのもありかもしれません。

ここで再度、借換えメリットの出る条件を見てみます。

- 金利が1%以上の低下

- ローン残高が1,000万円以上

- 残りの借入期間が10年以上

現在の返済計画だと、9年目~10年目の残高はおおよそ1700万になります。また、残りの借入期間も約10年です。なんかギリギリですが条件を満たしそうです。

金利差については、以下の2つのパターンの差として考えます。金利水準は現行と同じということで仮置きです。

- 三井住友信託銀行で継続する。再度、固定期間10年を選択する。店頭表示金利2.75%から1.43%引下げた結果、適用金利は1.32%。

- 別の銀行に借り換える。固定期間10年を選択する。金利引下げ幅が今回と同様とするなら適用金利は0.42%。

残高1700万、借入期間10年、上記2の金利の総支払利息の差額を見ると以下のようになりました。(元利均等で計算しています)

| 金利(%) | 総支払利息額 | 差額 |

|---|---|---|

| 1.32 | ¥1,155,946 | – |

| 0.42 | ¥362,410 | ¥793,536 |

総支払利息額の差額は約79万円。

残高が減っているので、今回よりも保証料が安くなって諸費用も低下するため、若干の借換えメリットが出そうです。

借換えメリットは少なめですが、借換えによって金利上昇リスクを抑えることが可能です。

固定期間が終了時にとりうる選択肢

当初固定期間10年が終了した時点で私の選択肢は、以下の2つです。

- 退職金で完済する

- 借り替える

どちらも可能性はありますが、私の収入が継続していることが前提ですね。

とうことで、当初固定期間の終了後も私は働き続けることが確定しました。

まとめ

今回は、住宅ローン体験記の振返りとして、「本当に住宅ローンを借り換えるタイミングだったのか?」ということについて、以下の観点でセルフレビューしてみました。

- 借換えメリットが出る条件

- 自分の返済能力の見通し

- 家の担保価値

- 金利上昇リスク

結果としては、どの項目においても「借換えに適したタイミング」だっと再認識できました。

一方で、住宅ローンを借り換えるためには、たくさんの手続きがあるし、事前の調査事項もいっぱいあります。

正直、大変でした。

そういう大変さを乗り越えても住宅ローン借換を実現しようという、自分の気持ちが整っていたといのが一番大事なタイミングなのかもしれません。

今回の振返りにおいては、以下のサイトを参考にさせて頂きました。